2021年中国工业机器人行业现状及全方位分析

近年来工业机器人发展逐渐得到重视,国家出台各种鼓励措施,地方也争相设立发展目标,核心内容是实现自主创新、加快国产替代进程。目前我国工业机器人行业正处于初步产业化阶段,从发展期逐渐迈向成熟期。

在全球市场上,2019年时中国工业机器人装机量与产量均居全球首位,但装机密度仍有较大潜力。未来中国工业机器人在云计算等新兴技术的加持下将向着更加智能化、柔性化的方向发展,同时2020年新冠疫情的爆发让众多厂商看到了医疗领域工业机器人的发展潜力。

行业主要上市公司:目前国内工业机器人行业的上市公司主要有科大智能(300222)、沃迪智能(830843)、工业富联(601138)、远大智能(002689)、上海沪工(603131)、埃夫特(688165)、ST伯朗特(430394)、ST华昌(300278)、机器人(300024)、科远智慧(002380)、华自科技(300490)、埃斯顿(002747)、ST安控(300370)、泰禾智能(603656)、智云股份(300097)、佳顺智能(834863)、巨轮智能(002031)、蓝英装备(300293)、博实股份(002698)、亚威股份(002559)、华中数控(300161)、拓斯达(300607)、巨能股份(871478)、新时达(002527)、汇博股份(871462)、上工申贝(600843)、中源智人(833135)、东杰智能(300486)、赛摩智能(300466)、汉宇集团(300403)、三丰智能(300276)、金奥博(002917)、锐速智能(839697)、超音速(833753)、宁武科技(837040)、优爱智能(836953)、中机试验(872726)、天辰股份(831234)、松兴电气(836316)、和科达(002816)、宇环数控(002903)、阿波罗(832568)、南通通机(834938)、永创智能(603901)、达意隆(002209)、爱仕达(002403)、控汇股份(839418)、安钢软件(870730)、石化机械(000852)、迈得医疗(688310)、哈工智能(000584)、华鹏精机(838861)、创世纪(300083)、林克曼(430031)、佳龙科技(832394)、汉唐智能(837345)、松庆智能(871868)、田中科技(839224)、天泽物网(837225)、元泰智能(839156)、恒力包装(871060)、正泽科技(872137)、ST盛鸿(870728)、富岛科技(831814)、东方精工(002611)、先锋机械(834685)、浙海德曼(688577)、中大力德(002896)、德马科技(688360)、畅尔装备(833115)、捷创技术(831817)、金辰股份(603396)、创盛智能(836378)、统一智能(836603)、汇兴智造(839258)、康鸿智能(839416)、奥图股份(833748)、顺达智能(430622)、虹瑞智能(837388)、贝斯特(300580)、万隆电气(430502)、牧特智能(870795)

本文核心数据:工业机器人产量、工业机器人产业链、工业机器人分类、工业机器人市场占比、工业机器人应用领域占比、工业机器人品类占比、工业机器人发展趋势。

工业机器人行业概况

1、 定义

工业机器人是在工业生产中使用的机器人的总称,工业机器人是一种通过编程或示教实现自动运行,具有多关节或多自由度,并且具有一定感知功能,如视觉、力觉、位移检测等,从而实现对环境和工作对象自主判断和决策,能够代替人工完成各类繁重、乏味或有害环境下体力劳动的自动化机器。

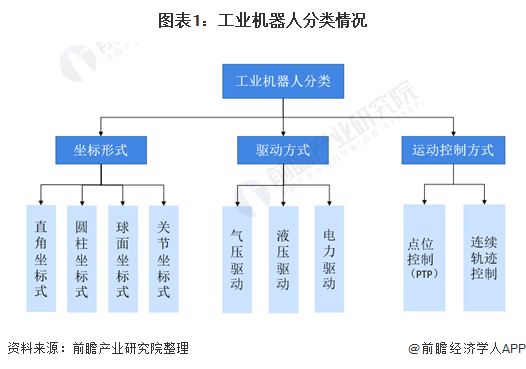

工业机器人的细分通常按照坐标形式、驱动方法和运动控制方式进行分类。从工业机器人的运行机理及对所实现功能质量的要求,关节坐标式精确度较高,也是应用最广泛的种类,电力驱动是当今工业机器人驱动的主流,而连续轨迹控制要求是高端工业机器人的基本“素质”。

2、产业链剖析:产业链条涉及环节众多

工业机器人行业按产业链分为上游、中游、下游和行业应用。上游为减速器、伺服系统、控制系统等核心零部件生产;中游为工业机器人本体生产;下游是基于终端行业特定需求的工业机器人系统集成,主要用于实现焊接、装配、检测、搬运、喷涂等工艺或功能;行业应用主要是汽车、电子等对自动化、智能化需求高的终端行业对工业机器人的应用。

在上游领域,减速机、伺服电机、控制器是工业机器人的三大零部件,国外工业机器人大型企业往往通过掌握关键零部件技术打造核心竞争力。近年来,随着国内技术的提升,自主品牌逐渐进入相关领域,在减速器制造领域,代表企业有绿的谐波、上海机电、中大力德等;在控制器制造领域,代表企业有绿的谐波、上海机电、中大力德;在系统集成领域,代表企业有埃斯顿、汇川技术、雷赛智能、科力尔等。

在中游工业机器人本体制造领域,从国内市场上来看,我国工业机器人本体制造市场仍以国外企业为主,代表企业有发那科、ABB、库卡、安川等。自主品牌工业机器人本体制造代表有新松机器人、埃斯顿、华中数控、新时达、亚威股份等。

在下游工业机器人系统集成领域,代表企业有拓斯达、新松机器人、克来机电、博实股份、华昌达、埃斯顿等。

工业机器人行业发展历程:正在从发展期进入成熟期

——从理论研究到初步产业化

我国的工业机器人研究开始于20世纪70年代,大体可分为4个阶段,即理论研究阶段、样机研发阶段、示范应用阶段和初步产业化阶段。

——正在从发展期进入成熟期

机器人技术及应用发展可分为三个阶段四大层次,三个阶段发展的关键因素分别是人口红利因素、工程师红利优势和人工智能技术优势等。

中国凭借强大的人口优势快速的度过了自动化阶段,目前国内已经有众多工业机器人龙头企业的机器智能阶段业务成熟,例如旷世科技、海康威视等,这些公司在视觉应用领域的技术已经十分出众。且老龄化社会的到来,人口红利逐渐消散,人力成本提高,推动企业进行机器人换人措施。目前中国和日本、韩国等领先国家一样处于机器智能向人工智能过渡阶段;在人工智能技术积累方面中国也处于世界前列。

根据行业生命周期理论,行业的生命发展周期主要包括四个发展阶段:幼稚期,成长期,成熟期,衰退期。行业在成熟阶段的特点是:行业增长速度降到一个更加适度的水平,新增的企业数量会减少;行业准入门槛提高;并且排除技术创新因素的影响,行业的发展节奏与国民生产总值保持同步。

结合中国目前工业机器人行业的发展情况可以判断,其符合成熟期行业的大部分特点,所以可以判断该行业正处于成长期进入成熟期的过渡阶段。

工业机器人行业政策背景:政策加持,鼓励行业积极发展

工业机器人应用领域广,但是核心技术有待突破,国家在工业机器人行业相关的支持政策内容大多从鼓励突破核心技术、进行自主创新、加快国产化进程的角度出发。此外,不同地区针对本地的特点,制定了不同的发展目标。

工业机器人行业发展现状

1、供给:中国工业机器人年产量居世界首位

2012-2020年我国工业机器人产量逐年上升,但近年来增速较之前有所下降,主要是因为从2018年开始国内汽车、电子等机器人下游行业发展受限,机器人需求增速放缓,但是近两年新能源汽车大力发展带动行业发展,工业机器人增速再次抬头。2020年时我国工业机器人产量达到了237068台,累计增长19.1%。

2021年1-5月,我国工业机器人的产量为136405台,与去年同期同比增加73.2%。

据IFR统计,2019年中国是世界工业机器人产量最高的国家,产量达到18.69万台。与此同时,相对于工业机器人技术较成熟的美国、德国、日本,产量远不及中国,分别为3.33万台、2.05万台与4.99万台。

2、需求:中国工业机器人装机量居世界首位,但人均密度较低

­ ——工业机器人装机量位居世界榜首

自2016年开始,中国工业机器人累计安装量位列世界第一,发展迅速。2019年,中国依然是全球最大的机器人市场,工业机器人总量达到14.4万台,较2018年上升6.7%。据高工机器人数据显示,2020年我国工业机器人销量约为17万台。

注:除2020年数据来自高工机器人外,其余来自中国机器人产业联盟。

——工业机器人装机密度较低

从装机量来看,全球机器人消费市场高度集中,2019年中国、日本、美国、韩国和德国等主要国家销售额总计占全球销量的73%。中国是工业机器人主要的终端使用市场,年新装量14.4万台,其次是日本和美国,分别为4.99万台和3.3万台。

从机器人的装机密度看,2019年全球工业机器人装机密度为113台/万人,新加坡和韩国是机器人装机密度最高的市场,每万人机器人装机数量分别达到918台和855台,而在需求量最大的中国市场这个数字只有187台,远落后于发达国家,未来仍有较大提升空间。

——多关节机器人最畅销

从机械结构看,据MIR统计,2020年垂直多关节机器人在中国市场中的销量在各机型中依然位居首位,全年销售总销量的63%;SCARA机器人全年销售占比为30%;另外,协作机器人与Delta机器人销售占比分别为4%与3%。

——市场规模超过60亿美元

我国工业机器人市场发展较快,约占全球市场份额三分之一,是全球第一大工业机器人应用市场。当前,我国生产制造智能化改造升级的需求日益凸显,工业机器人的市场需求依然旺盛,据IFR统计,2019年我国工业机器人销量额达57.3亿美元,初步估计2020年销量额达到63亿美元。

3、应用情况:中国工业机器人主要用于汽车与3C领域

——分行业应用情况

目前中国的工业机器人主要应用于汽车行业以及3C,2019年时应用于汽车与3C电子行业的工业机器人占比分别为29.2%与23.4%;与此同时,全球范围内工业机器人的应用领域也以汽车与3C电子为主,应用占比分别为28.2%与23.6%。可以看出,中国工业机器人的应用情况与全球基本一致。

——机器人应用领域占比情况

在市场整体销售下行的背景下,工业机器人主要应用领域的销售出现不同程度下降。总体来看,目前,搬运与焊接依然是工业机器人的主要应用领域,自主品牌机器人在加工、焊接和钎焊、装配及拆卸、洁净室、涂层与胶封领域的市场占有率均有所提升。

其中,搬运和上下料作为首要应用领域,2019年销售6.2万台,同比下降4.4%,在总销量中的比重提高至43.06%;焊接与钎焊机器人销售3.4万台,同比下降16%,占比为23.61%;装配及拆卸机器人销售2万台,同比下降16.7%,占比为13.89%;加工领域机器人销售同比增长105.5%,是唯一实现销量增长的应用领域。

工业机器人行业竞争格局

我国工业机器人可以分为三个梯队,各个梯队涉及的机器人品类均呈现出多样化,第一梯队的玩家主要有埃斯顿、埃夫特等知名企业,涉及到的工业机器人品类包括协作机器人、AGV机器人与码垛机器人等;第二梯队的主要玩家有华中数控、广州井源、北京机科等;第三梯队的主要玩家有艾利特、智久机器人与凯宝机器人等。

1、区域竞争:长三角经济圈机器人企业数量最多

从区域竞争角度来看,截止到2020年底,全国机器人企业的总数为11066家。2020年11、12月全国范围新增企业数量为407家,2个月增幅为3.82%。上期相比,略有下滑,总体平稳。

长三角经济圈机器人企业数量达到4090家,占机器人企业数量的比重达到36.96%;珠三角经济圈机器人企业数量达到1925家,占机器人企业数量的比重达到17.40%;环渤海经济圈2129家,占比为19.24%,成渝经济圈仅有421家,占比为3.8%。

分省份来看,2020广东省机器人企业数量居全国首位,为1925家,较去年新增54家,增长率达到2.89%;其次是江苏省,企业数量为1827家,较去年新增112家,增长率达到了6.53%。

从企业数量增长率来看,江西省机器人企业在2020年新增了7家,增长了6.86%,为2020年增长比率最高的省份;值得注意的是江苏省,无论在企业数量还是增长率上,都居国内所有省份前列,势头直逼排名第一的广东省,2020年江苏省新增机器人企业112家,增长率为6.53%。

2、企业竞争格局:外资品牌为主,国产替代正在加速

——自主品牌机器人市场份额情况

从企业来看,ABB、发那科(FANUC)、库卡(KUKA)和安川电机(YASKAWA)这四家企业作为工业机器人的四大家族,全球主要的工业机器人供货商,在中国也占据了将近30%的市场份额,其中发那科(FANUC)的销售占比最高,占比达到10%。

虽然我国工业机器人市场目前仍以外资品牌机器人为主,但近年来,随着我国在机器人领域的快速发展,我国自主品牌工业机器人市场份额也在逐步提升,与外资品牌机器人的差距在逐步缩小。2019年,自主品牌工业机器人在市场总销量中的比重为31.25%,比2018年提高3.37个百分点。

未来随着工业机器人核心零部件在减速器、控制器及伺服系统等领域取得的技术突破,国产化率将逐渐提高,国产替代加速正当时。

工业机器人行业发展前景及趋势预测

1、工业机器人规模预测

2020年受到疫情影响,但是由于中国措施采取及时,抗疫成效显著,企业复工复产较快,因此对工业机器人的总体产量影响较小,2020年全国工业机器人市场规模约为63亿美元,预计2021-2025年复合增长率预计在15%左右,2026年市场规模可达172亿美元。

2、工业机器人共融为未来技术突破要点

目前我国工业机器人主要在结构化环境汇总执行确定性任务,在复杂动态环境中作业的情况并不足够灵活,主要是因为工业机器人在与环境的共融、与其他机器人之间协同方面感知能力较弱。随着传统工业机器人在机器视觉、智能传感与云技术等技术的发展下,未来工业机器人将更智能化,柔性化,即由传统机器人向共融机器人优化。

3、云化机器人及工业机器人云平台将兴起

在智能制造生产场景中,需要工业机器人有自组织和协同的能力来满足柔性生产,这就带来了云化机器人(机器人大脑在云端)及工业机器人云平台的需求。和传统机器人相比,云化机器人需要通过网络连接到云端的控制中心,基于超高计算能力的平台,并通过大数据和人工智能对生产制造过程进行实时运算控制。实际上,如今已有厂商开始在云化机器人及工业机器人云平台上进行布局。

2017年时华为、Skymind、中国移动、达闼科技、GTI、软银共同推出《云化机器人白皮书(GTI 5G and Cloud Robotics White Paper)》,其中指出云化机器人即位于数据中心的“大脑”利用人工智能和其他软件技术,借助本地机载控制器对传统机器人下达指令,云机器人将打来新的价值链、技术、架构、体验和新商业模式。未来,随着5G、AI、云计算等技术的发展成熟,云化机器人及工业机器人云平台或将成为新一轮发展热点。

4、工业机器人在医疗领域的应用潜力有待挖掘

目前工业机器人主要应用于汽车行业,随着汽车行业工业机器人应用的饱和,工业机器人的应用正在向其他领域逐步拓展。在疫情驱动下部分工业机器人厂商随即布局医疗领域的工业机器人,例如利用工业机器人组装医用注射器或或用于填充和关闭小瓶等,具体情况如下表所示:

更多本行业研究分析详见前瞻产业研究院《中国工业机器人行业产销需求预测与转型升级分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

来源:前瞻产业研究院

图片新闻

最新活动更多

推荐专题

- 1 【独家深度】2025年中国机器人激光雷达行业市场调研

- 2 安森美:AMR移动机器人一站式解决方案供应商,站在“巨人的肩膀上”平地高楼起

- 3 人形机器人革命,NVIDIA如何破局?

- 4 《2025机器人+应用与产业链新一轮加速发展蓝皮书》电子版限免下载!

- 5 信步科技发布具身智能开发平台HB03,实现机器人“大、小脑融合”

- 6 MOONLIGHT 玄晖成为全球首款获得 CE+ETL双认证的力控型并联机器人

- 7 用信步工控主板,当行业冠军,“天工”机器人马拉松夺冠!

- 8 纤尘不染|新时达众为兴洁净型SCARA机器人新品重磅发布

- 9 【展商推荐】意优科技:专注于人形机器人关节模组的研发与生产

- 10 MiR 发布最新电子书,揭示AMR 革新医院物流全流程

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论