最全全景图:一文看懂工业机器人产业链

本文内容概要

1、工业机器人是智能制造领域最具代表性的产品

工业机器人,通常是指面向制造业的多关节机械手臂,或其他拥有多自由度的机械装置,主要用于代替人工从事柔性生产环节。它融汇了机械制造、电子电气、材料科学、计算机编程等学科的尖端技术,是智能制造领域最具代表性的产品。

2、“快速成长”+“进口替代”是现阶段我国工业机器人产业最重要的两个特征

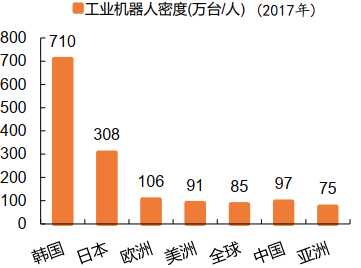

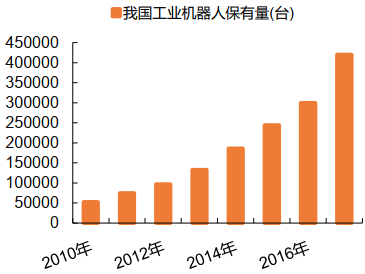

国内制造业智能化改造需求旺盛,中国已连续6年成为工业机器人的最大消费市场,并仍处于快速成长阶段,2017年我国工业机器人销量约为13.8万台,同比2016年增长了58.5%。与韩国、日本等国家相比,我国制造业的工业机器人密度仍较低,预计未来5-8年间,我国工业机器人销量的平均增速将超过20%。目前我国乃至全球超过50%的工业机器人市场被“四大家族”所占有,国内品牌近年来奋起直追,涌现出如埃斯顿、埃夫特、拓斯达、新松等优秀企业,未来进口替代空间广阔。

3、三大核心零部件,产业链中技术壁垒最高的环节

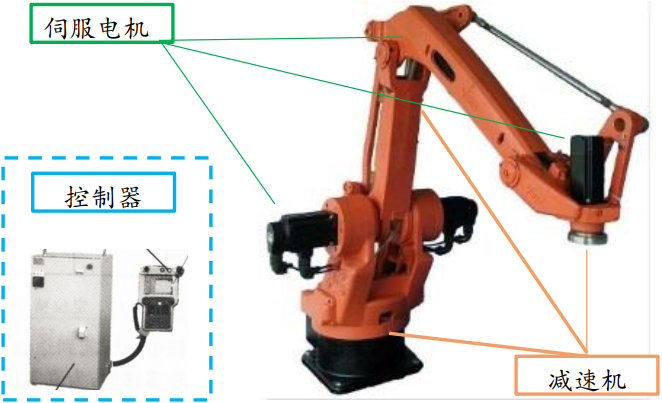

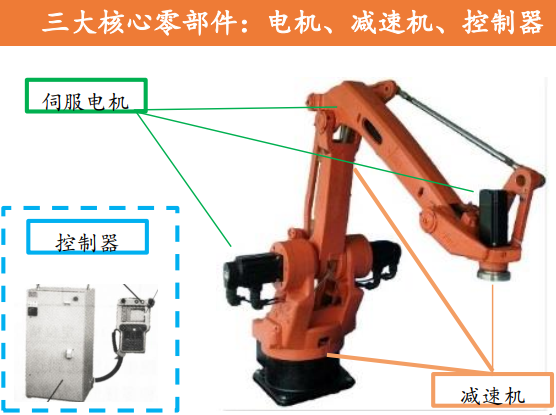

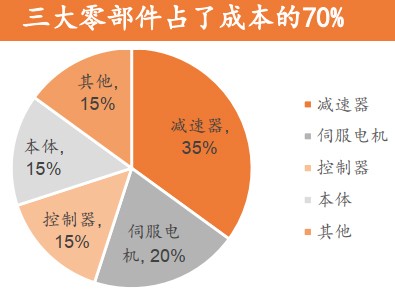

工业机器人中技术难度最高的三大核心零部件分别是控制器(控制系统)、伺服电机和精密减速器,三者分别占工业机器人成本构成的15%、20%、35%。目前我国85%的减速器市场、90%的伺服电机市场、超过80%的控制系统市场被海外品牌占据。尽管前路艰难,但国内已出现了如汇川技术(伺服)、埃斯顿(控制系统)、中大力德(减速机)等快速成长的核心零部件自主品牌,未来进口替代空间值得期待。

4、拓展系统集成业务是工业机器人制造商的必经之路

系统集成环节的技术难度比工业机器人本体、核心零部件等环节低,但其商业模式更倾向于轻资产,市场空间大约是本体环节的3-4倍,是大多数优秀的工业机器人厂商必然会拓展的环节。

一、工业机器人的概念及其产业链

形式多样的工业机器人,是智能制造领域最具代表性产品

工业机器人产业链:上游难度高,下游空间大

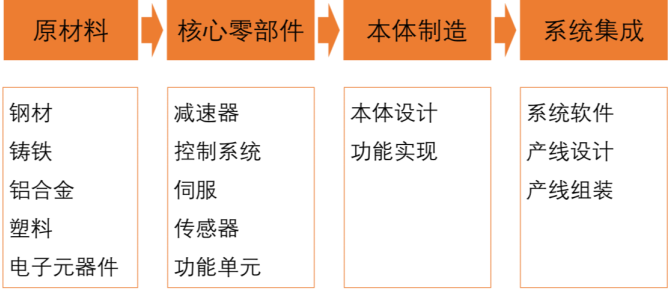

工业机器人已有较完整的产业链:

· 最上游原材料:主要包括钢材、铸铁、铝合金及少量塑料制品和各种电子元器件;

· 核心零部件:包括控制系统、伺服电机、精密减速器、及传感器等;

· 工业机器人本体制造:机器人的结构和功能设计及实现;

· 系统集成:按照客户需求,进行产线的设计和组装。

三大核心零部件占成本的70%

工业机器人的三大核心零部件减速器、伺服电机、控制器分别占35%、20%、15%,合计占70%,是工业机器人最重要的组成部分,也是工业机器人核心技术壁垒所在。

系统集成市场是本体的3-4倍

系统集成环节市场空间约为工业机器人环节的3倍-4倍。

二、工业机器人本体:需求巨大快速增长,汽车制造是最大的应用领域

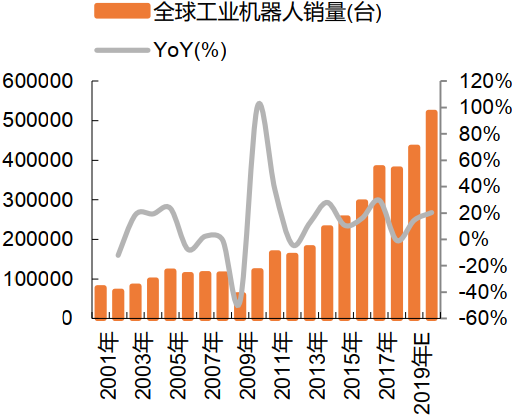

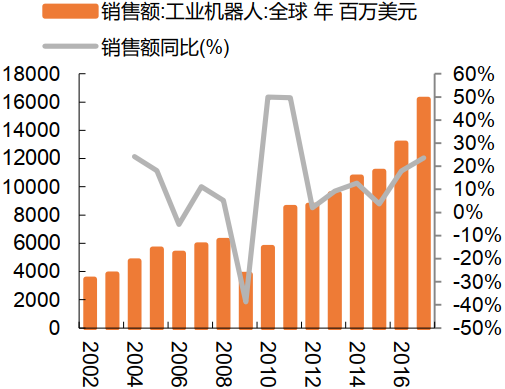

2017年全球销量38.1万台

2017年全球工业机器人销量达到38.1万台,同比增长30%;销售额达162亿美元,同比增长24%。预计到2020年,全球工业机器人销量有望达到52.1万台。

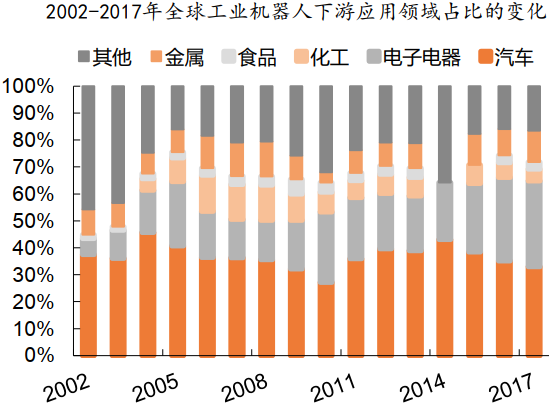

汽车是最大应用领域

工业机器人下游应用广泛,应用较多的行业主要包括汽车、电子电器、化工、 金属制品、食品制造等行业,2017年全球范围内工业机器人在上述行业中的应用占比分别为32.96%、31.81%、 4.46%、11.68%、2.54%。回顾过去十几年,工业机器人电子电器行业的应用增长最快,2002年工业机器人在该领域中的应用占比仅1.06%。我国工业机器人下游行业应用占比与全球情况接近。

工业机器人本体:中国取代日本成为最大的工业机器人消费市场

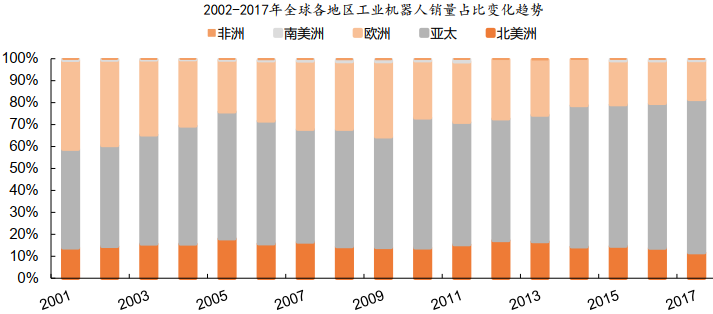

亚太地区销量占比近7成

亚太地区是工业机器人销售的主战场,2017年亚太地区工业机器人销量占全球销量的68.66%。欧洲地区的销量占比逐渐降低,到2017年仅占17.38%。

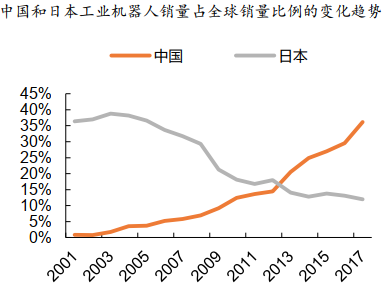

中国取代日本成为最大消费市场

日本是最早大规模应用工业机器人的国家。在2005年之前,工业机器人在日本的销量一直占全球销量的30%以上;到2017年下降至12%左右。

· 中国对工业机器人的需求处于快速上升期。2017年我国工业机器人销量达到13.8万台,同比增长约58.5%。

· 2001年,我国工业机器人销量在全球销量中的占比不足1%,而到2017年, 该比例上升至36.17%,连续6年成为全球工业机器人的最大消费市场。

工业机器人本体:密度略超全球水平,中国市场仍潜力巨大

中国-需求巨大的世界工厂

2016年,韩国、日本的GDP中,制造业占比分别达到29.3%和21.1%,均远高于全球平均水平16.0%。同期中国制造业在GDP中的占比达到28.8%,高于日本的水平,与韩国接近。

我国工业机器人密度仍远低于韩国

巨大的人口和经济体量,决定了我国工业机器人仍将有旺盛的需求。工业机器人最主要的功能是代替人工劳作,因此可用制造业中工业机器人的人均密度来衡量一个国家制造业的自动化水平。2017年,我国制造业中的工业机器人密度仅为97台/万人,略高于全球水平(85台/万人),但远远低于日本、韩国。

三、竞争格局

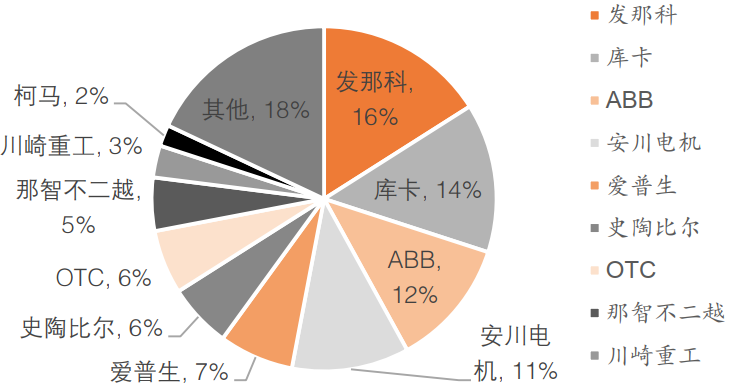

工业机器人本体竞争格局:四大家族垄断,国产品牌突围

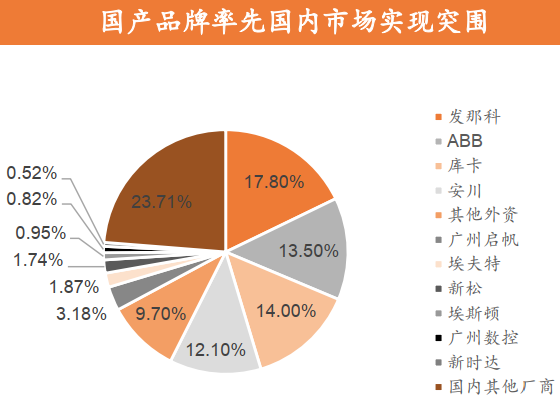

工业机器人“四大家族”日本发那科、瑞士ABB、日本安川、德国KUKA,在全球高端应用领域占有较高市占率。国内品牌广州启帆、埃夫特、新松、埃斯顿、广州数控、新时达享受市场增长红利快速成长,正在国内市场实现突围。

2016年,“四大家族”全球市场中的市占率合计达58%,占据了全球市场份额的超过半壁江山;爱普生、欧地希、川崎、松下等,也分别在全球有超过4%的市场份额。相比之下,国内品牌机器人在全球范围内市占率较低,合计共9.7%。

国内较知名的品牌包括广州启帆、埃夫特、新松、埃斯顿、广州数控、新时达等,2013年自主品牌国内市占率约25%,2016年他们的市占率合计达到32.8%,自主品牌机器人的市占率正在不断提高。

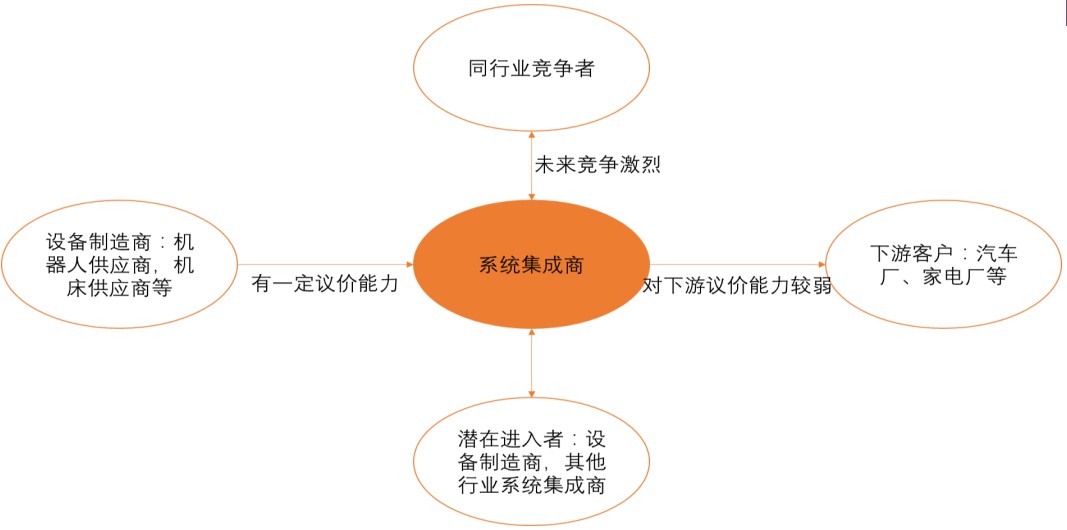

系统集成环节市场空间约为本体的3-4倍

系统集成商从上游采购工业机器人等设备,根据下游客户的具体要求,给出合理的设计方案,完成产线的组装和调试。相比来说,系统集成环节的技术难度比工业机器人本体制造环节、核心零部件制造环节技术难度低,但其商业模式更倾向于轻资产,市场空间也更广阔。系统集成环节市场空间约为工业机器人环节的3-4倍。

系统集成商的议价能力

系统集成环节对其上游的设备制造环节有一定的议价能力,但对高端设备如工业机器人厂家的议价能力较弱;另外,系统集成环节企业数量较多,下游客户的选择也多,因此系统集成商对下游的议价能力不强。一般来说,一个单纯的系统集成商,其核心竞争优势在于对下游行业的理解、设计能力、历史业绩情况及客户资源。

四、核心零件

三大核心零部件:难度最高,成本大头

工业机器人是一个典型的机电一体化产品,由三大部分、六个子系统组成,三大部分分别是机械部分、传感部分、控制部分,六个子系统分别是:驱动系统、机械结构系统、控制系统、人—机交互系统、感受系统、机器人—环境交互系统。

工业机器人最核心的三个零部件分别是伺服电机、减速机、控制器(包括运动控制),是工业机器人核心技术壁垒所在。

在工业机器人成本构成中,减速器、伺服电机、控制器分别占35%、20%、15%,合计约占70%。

核心零部件之伺服系统:工业机器人的动力来源

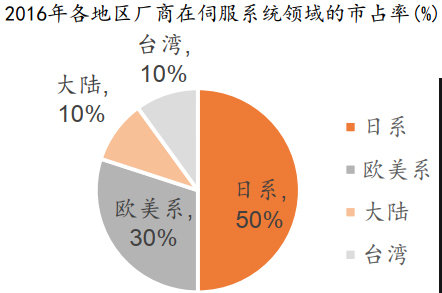

日系主导,欧美其次,国产追随。

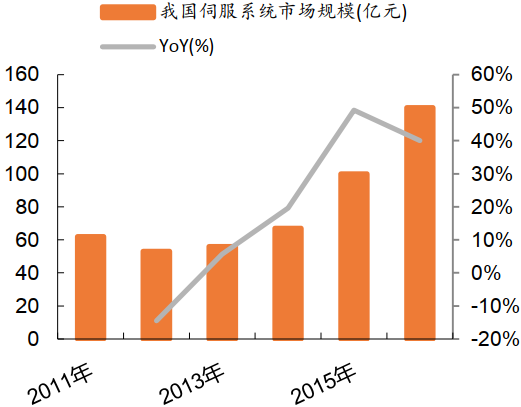

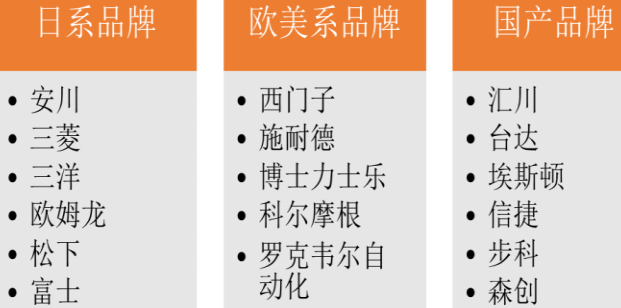

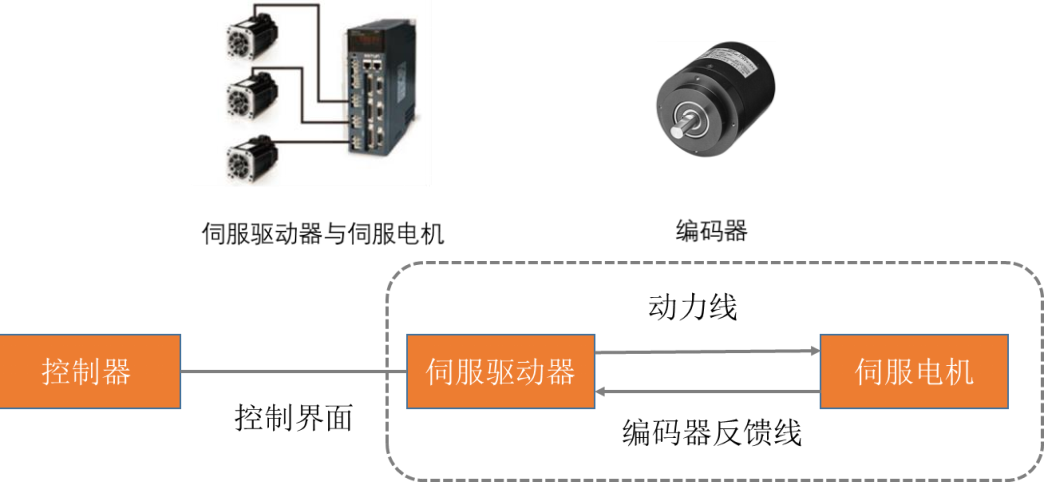

伺服系统是工业机器人主要的动力来源,主要由伺服电机、伺服驱动器、编码器三部分组成。2016年我国伺服系统市场规模约140亿元,处于快速发展状态。我国工业机器人用伺服系统主要被国外品牌垄断,其中日系品牌约占50%、欧美品牌约30%,中国台湾品牌约10%,大陆企业约10%。

伺服系统的结构示意图

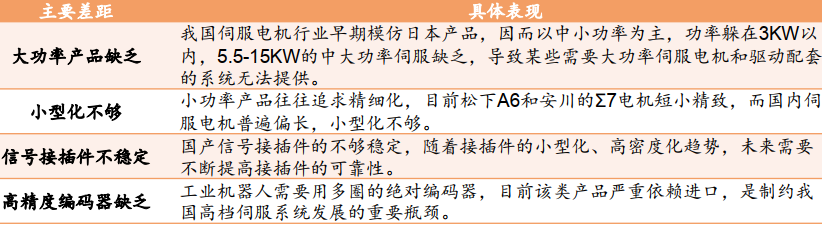

核心零部件之伺服系统:国产品牌差距仍在,大功率、高精度是方向

日系企业包括安川、三菱、三洋、欧姆龙、松下等公司,主要是小型功率和中型功率产品;欧美系品牌包括西门子、博世力士乐、施耐德等公司,在大型伺服具有优势地位;国产品牌主要包括汇川、台达、埃斯顿等公司,主要为中小型伺服。

我国伺服电机与日系和欧美品牌仍然存在差距,主要表现为:大功率产品缺乏、小型化不够、信号接插件不稳定、缺乏高精度的编码器,这些也是国内伺服系统未来要攻克的主要方向。

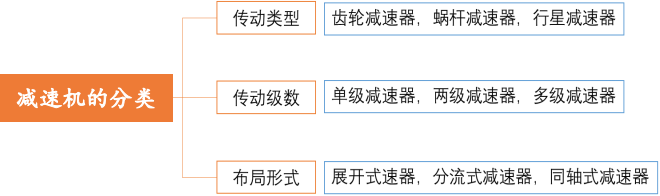

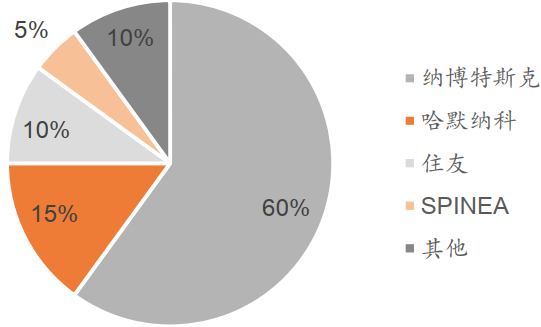

核心零部件之减速器:全球超过85%的市场份额被日本厂商占据

全球工业机器人减速器的市场高度集中,其中日本纳博特斯克在RV减速器领域处垄断地位,日本哈默纳科则在谐波减速器领域处垄断地位,两家合计占全球市场的75%左右。由于其极高的技术壁垒,工业机器人本体制造环节对减速器环节议价能力很弱。

核心零部件之减速器:国内公司普遍成立较晚,体量较小

国内的减速器生产厂家历史较短。上市公司中,中大力德、巨轮智能、秦川机床、昊志机电等都在研发减速器,其中秦川机床开始研发减速器的时间较早(1997年)。上海机电也有业务涉及减速器,系2013年与纳博特斯克在国内合资成立公司。非上市公司中,绿的谐波在谐波减速器领域有所技术突破; 南通振康目前也具备了年产3万台的产能,并已向国内工业机器人厂商埃夫特等供货。整体来讲,国产减速器有所突破,但知名度和市占率仍有待进一步提高。

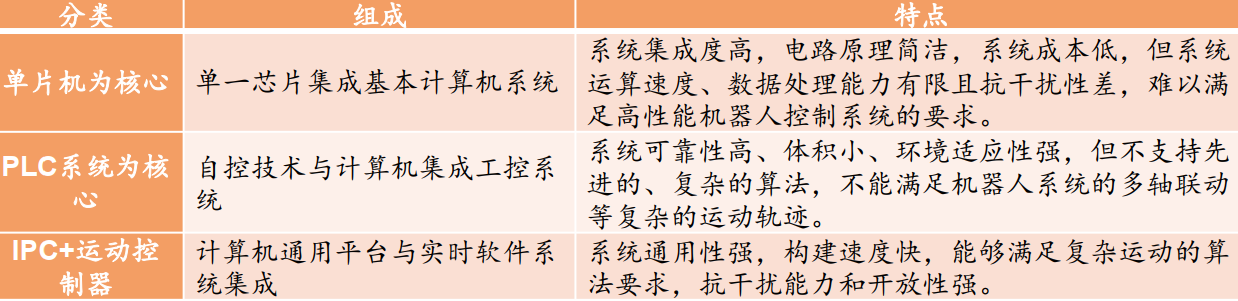

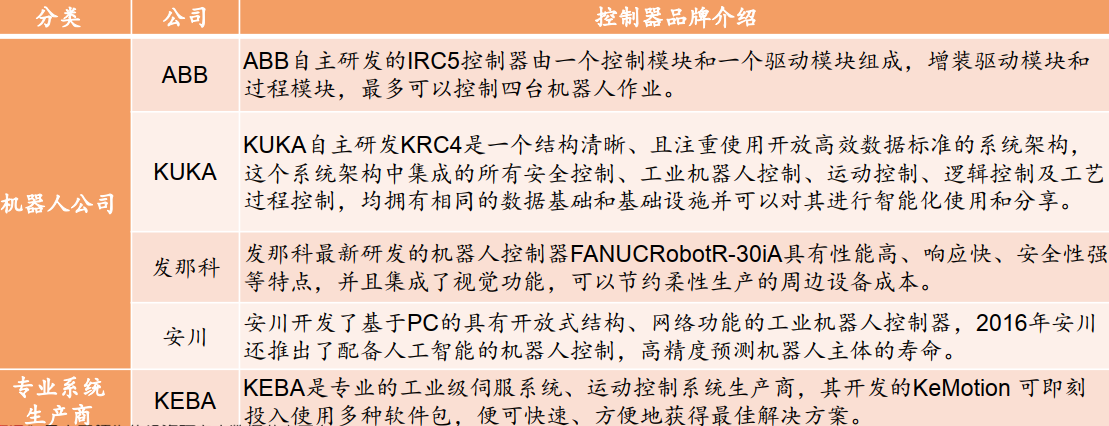

核心零部件之控制器:工业机器人的大脑

核心零部件之控制器:日系占主导

核心技术,本体厂家自产居多

工业机器人的控制系统主要由硬件和软件两部分构成,硬件即工业控制板卡,软件主要是控制算法、二次开发等。控制系统的表现是一家工业机器人厂商设计理念的集中体现,成熟的机器人厂商一般自行开发控制器和伺服系统,从而保证机器人的稳定性和技术体系。因而全球控制系统的市场份额与工业机器人本体情况接近。

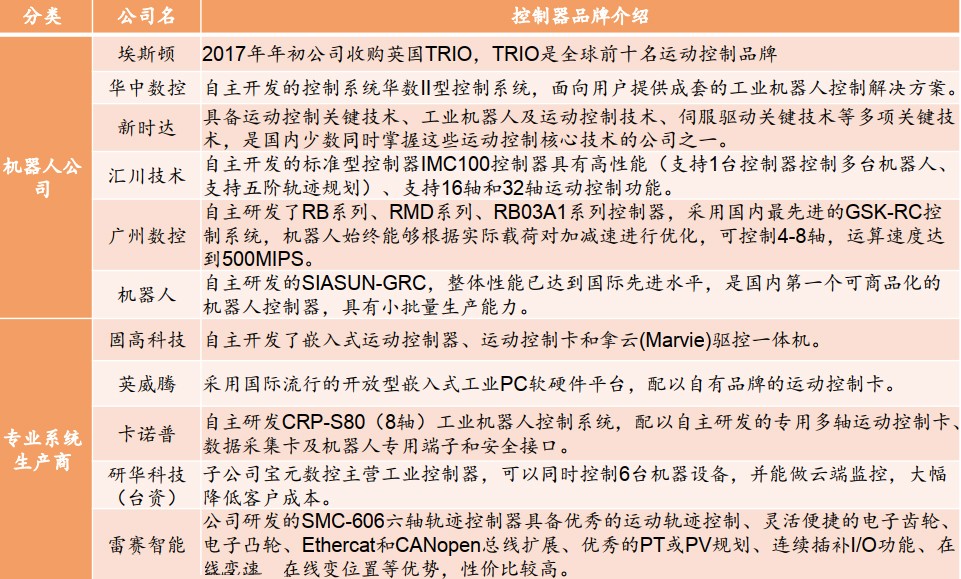

核心零部件之控制器:国内企业

五、要点总结

1、工业机器人是智能制造领域最具代表性的产品:工业机器人,通常是指面向制造业的多关节机械手臂,或其他拥有多自由度的机械装置,主要用于代替人工从事柔性生产环节。它融汇了机械制造、电子电气、材料科学、计算机编程等学科的尖端技术,是智能制造领域最具代表性的产品。

2、“快速成长” +“进口替代”是现阶段我国工业机器人产业最重要的两个特征:国内制造业智能化改造需求旺盛,中国已连续6年成为工业机器人的最大消费市场,并仍处于快速成长阶段,2017年我国工业机器人销量约为13.8万台,同比2016年增长了58.5%。与韩国、日本等国家相比,我国制造业的工业机器人密度仍较低,预计未来5-8年间,我国工业机器人销量的平均增速将超过20%。目前我国乃至全球超过50%的工业机器人市场被“四大家族”所占有,国内品牌近年来奋起直追,涌现出如埃斯顿、埃夫特、拓斯达、新松等优秀企业,未来进口替代空间广阔。

3、三大核心零部件,产业链中技术壁垒最高的环节:工业机器人中技术难度最高的三大核心零部件分别是控制器(控制系统)、伺服电机和精密减速器,三者分别占工业机器人成本构成的15%、20%、35%。目前我国85%的减速器市场、90%的伺服电机市场、及超过80%的控制系统市场被海外品牌占据。尽管前路艰难,但国内已出现了如汇川技术(伺服)、埃斯顿(控制系统)、中大力德(减速机)等快速成长的核心零部件自主品牌,未来进口替代空间值得期待。

4、拓展系统集成业务是工业机器人制造商的必经之路:系统集成环节的技术难度比工业机器人本体、核心零部件等环节低,但其商业模式更倾向于轻资产,市场空间大约是本体环节的3-4倍,是大多数优秀的工业机器人厂商必然会拓展的环节。

六、风险提示

1、核心零部件技术突破不及预期的风险:三大核心零部件占据了本体制造成本的70%,国内不少上市公司投入到核心零部件的研发,但进口替代进度相对缓慢。工业机器人核心零部件对设备投入要求高、对加工工艺要求高,有很高的壁垒,因此存在技术突破不及预期的风险。

2、国产工业机器人进口替代不及预期的风险:我国已有一部分企业实现了工业机器人的批量销售,但整体来看,技术水平仍与“四大家族” 有较大差距,虽然政府对我国工业机器人行业发展给予众多支持,但仍有高端机器人进口替代不及预期的风险。

3、系统集成环节竞争加剧、毛利率下降的风险:目前我国智能化改造需求旺盛,国内系统集成商可以维持较高的毛利率,但未来这些系统集成商可能会面临来自海外品牌的竞争,及来自工业机器人本体制造商的竞争,该环节的竞争可能加剧,进而导致整体毛利率下滑。

4、宏观经济不景气,需求大幅下滑的风险:工业机器人可属通用机械一类,其景气度与宏观经济形势密切相关,若宏观经济不景气,将导致其需求下滑。

5、中美贸易战可能带来的风险:首先贸易战会对宏观经济产生较大负面影响,进而影响到通用设备的需求;其次,工业机器人所使用的某些高端零部件,国内供应能力仍然不足,贸易战的形势恶化可能会导致这些零部件的进口受到更多的限制。

图片新闻

最新活动更多

推荐专题

- 1 【独家深度】2025年中国机器人激光雷达行业市场调研

- 2 安森美:AMR移动机器人一站式解决方案供应商,站在“巨人的肩膀上”平地高楼起

- 3 人形机器人革命,NVIDIA如何破局?

- 4 《2025机器人+应用与产业链新一轮加速发展蓝皮书》电子版限免下载!

- 5 信步科技发布具身智能开发平台HB03,实现机器人“大、小脑融合”

- 6 MOONLIGHT 玄晖成为全球首款获得 CE+ETL双认证的力控型并联机器人

- 7 用信步工控主板,当行业冠军,“天工”机器人马拉松夺冠!

- 8 纤尘不染|新时达众为兴洁净型SCARA机器人新品重磅发布

- 9 【展商推荐】意优科技:专注于人形机器人关节模组的研发与生产

- 10 MiR 发布最新电子书,揭示AMR 革新医院物流全流程

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论